ANALIZĂ Costul muncii în România, printre cele mai mari din Europa. Ce taxe se plătesc la 1000 € net

România, alături de Turcia și Slovacia, se numără printre cele mai costisitoare piețe din punct de vedere al angajatorilor din Europa, costul total per angajat la fiecare salariu net de 1000 euro implicând un plus de 75% în taxe și impozite, conform unei analize Accace.

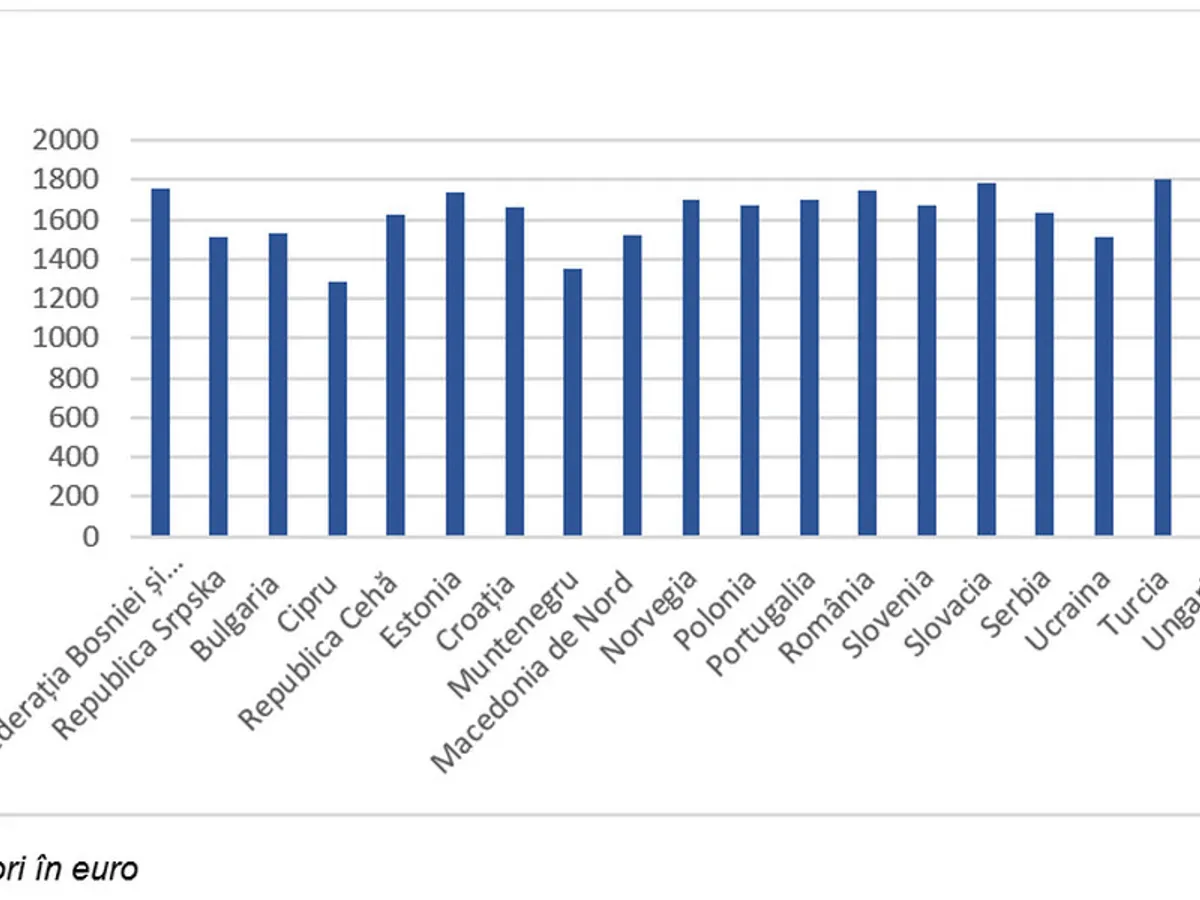

Analiștii Accace, una dintre principalele companii de consultanță de afaceri și externalizare servicii din Europa Centrală și de Est, au calculat modul în care variază contribuțiile sociale și de sănătate, precum și impozitul pe venit, în cazul unui salariu net de 1000 euro, în 18 țări din Europa: Bosnia și Herțegovina (Federația Bosniei și Herțegovinei și Republica Srpska), Bulgaria, Cipru, Republica Cehă, Estonia, Croația, Muntenegru, Macedonia de Nord, Norvegia, Polonia, Portugalia, România, Slovenia, Slovacia, Serbia, Turcia, Ungaria și Ucraina.

Pentru a avea o analiză eficientă și ușor de urmărit, specialiștii Accace au calculat cheltuielie pentru condițiile standard de angajare pe scenariul unui salariu net de 1000 euro, fără tichete de masă, fără copii, cu normă întreagă, excluzând toate beneficiile excepționale.

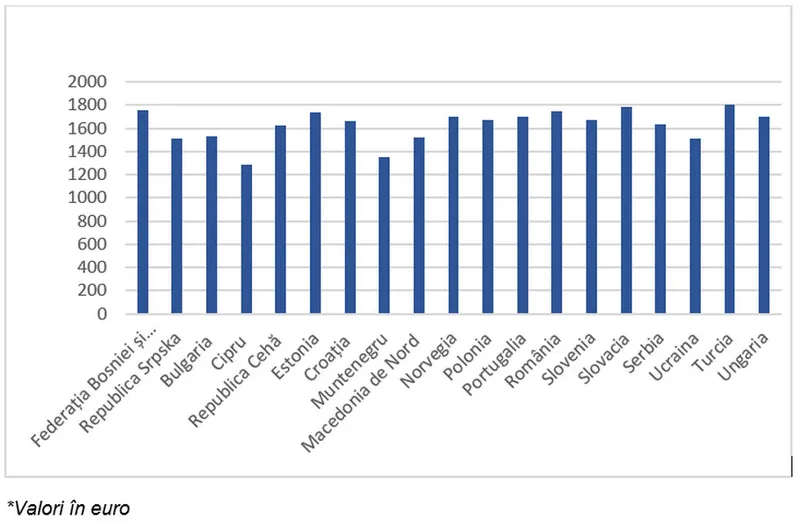

România, printre cele mai scumpe țări europene pentru angajatori: Peste 1750 euro, costul total al unui salariu de 1000 euro net

Potrivit analizei Accace, Turcia, Slovacia, Bosnia și Herțegovina, Estonia, Portugalia și Norvegia comportă cele mai mari taxe, impozite și contribuții sociale per angajat. Astfel, la fiecare salariu net de 1000 euro din Turcia, angajatorii vor plăti un plus de circa 800 euro, cei din România, Bosnia sau Estonia - peste 750 euro, iar cei din țări precum Portugalia și Norvegia – circa 700 euro.

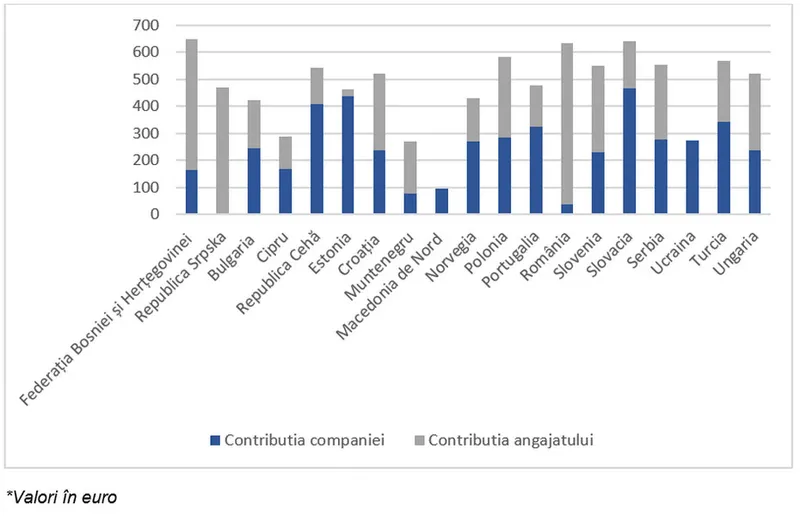

Pe de altă parte, în Republica Srpska (Bosnia și Herțegovina) nu există contribuții de asigurări sociale ale angajatorului.

Citește și: Inflația în România a explodat. Rata anuală a urcat la 15,1%

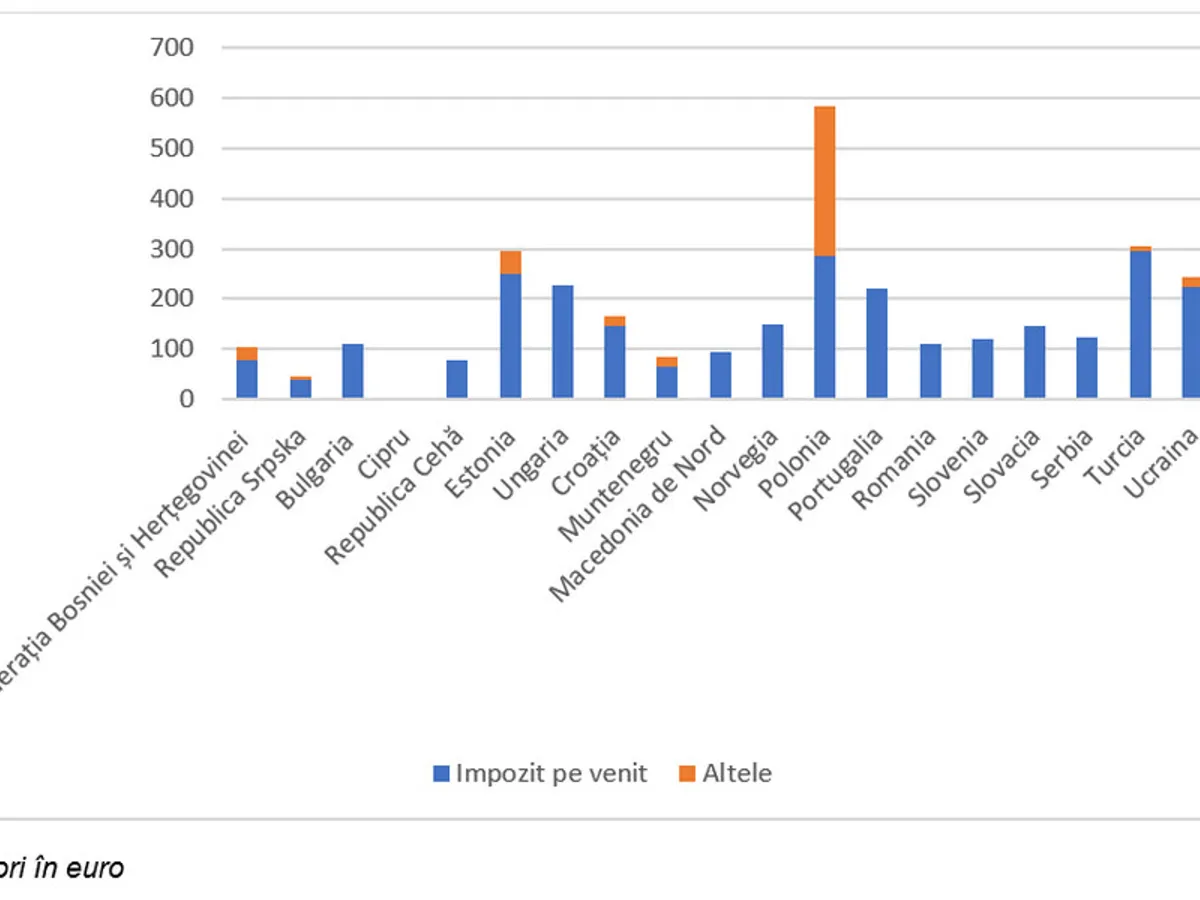

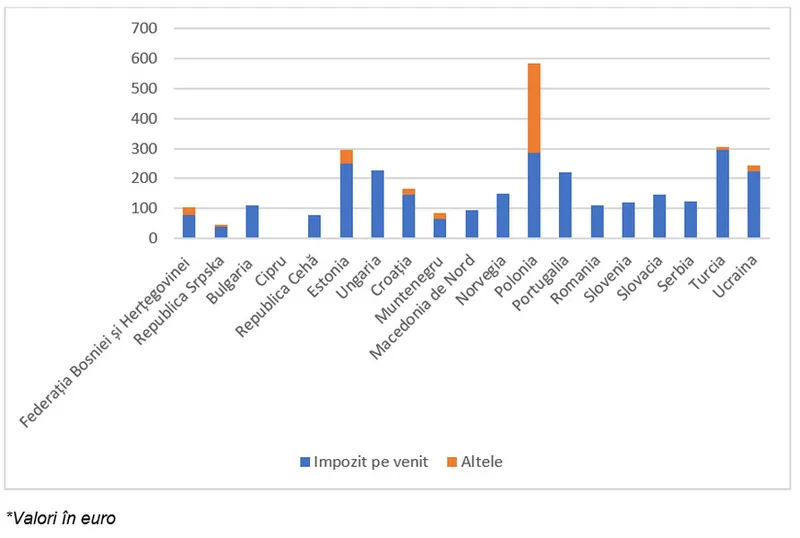

Impozitul pe venit și alte taxe, la un salariu net de 1000 euro

Când vine vorba de impozitul pe venit, Turcia, Polonia și Estonia sunt țările cu cele mai mari valori per angajat. Companiile românești, pe de altă parte, achită un impozit pe venit de circa 10% din contravaloarea unui salariu net de 1000 euro.

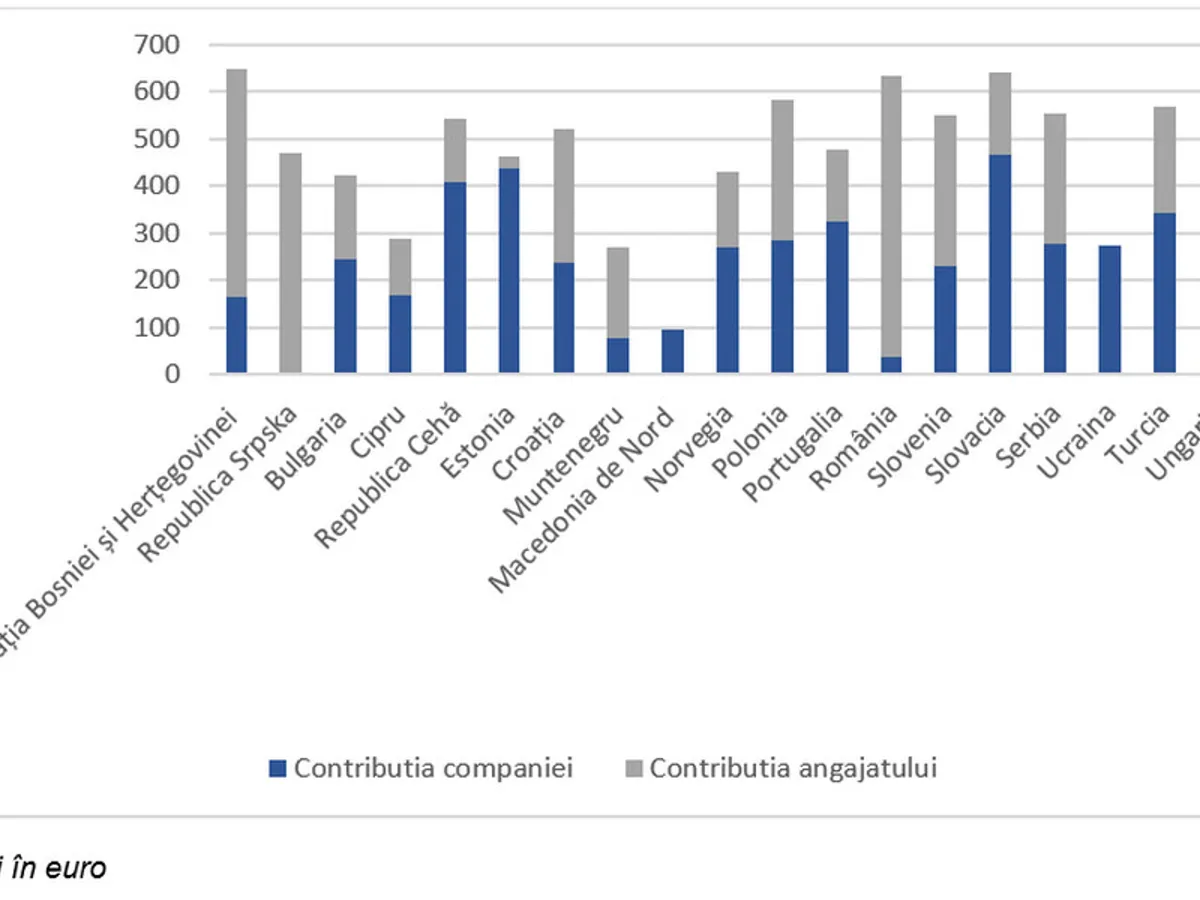

Contribuțiile sociale, asigurări de sănătate și pensii datorate de companie vs angajat

Deduceri suplimentare pentru un salariu net de 1000 euro, în anumite state

Există și deduceri suplimentare, însă acestea se aplică doar în anumite țări. De exemplu, în Cipru există Fondul de coeziune, Fondul de disponibilizare și Fondul de formare industrială - toate fiind incluse în contribuțiile angajatorului. De asemenea, se poate aplica Fondul de vacanță, în funcție de angajator.

În Norvegia se aplică deducerea minimă standard (dobânda la împrumuturi), sau în Ucraina – taxa militară, care este considerată în continuare ca fiind temporală în conformitate cu legile în vigoare, însă în prezent nu există informații cu privire la momentul în care aceasta va fi anulată.

Pe de altă parte, costul real al unui angajat nu se rezumă doar la salariu și beneficii, conform Accace. Include de la recrutare, la impozite, asigurări, bonusuri de performanță, beneficii de pensionare sau la beneficii care țin de specificul țării și al industriei în care activează angajatorul.

Toate acestea sunt detalii prioritare pentru orice angajator care își construiește bugetul, fie că este vorba de un anteprenor pentru care controlul costurilor este esențial, sau o companie solidă, care are în vedere extinderea pe alte piețe.